| O FIRMIE | OFERTA | KSIĘGOWOŚĆ ONLINE | CENNIK |

ZWROT PODATKU ZAGRANICZNEGO  | PARTNERZY | KONTAKT | PYTANIA |

|

Każdy kto podejmował legalne zatrudnienie a z jego pensji była odprowadzana zaliczka na poczet podatku dochodowego może starać się o zwrot nadpłaty podatku dochodowego. Nasze biuro załatwia wszelkie formalności związane ze zwrotem podatku. Pieniądze otrzymają Państwo na swoje konto w Polsce lub za granicą.

Zapraszamy do naszego biura!

Bezpłatnie sporządzimy dla Ciebie kalkulację, z której dowiesz się ile możesz odzyskać oraz jaki będzie koszt usługi.

Minimalny okres oczekiwania na zwrot podatku z Anglii wynosi 3 miesiące. Z doświadczenia wiemy, że średni czas oczekiwania wynosi 4 miesiące.

Koszt usługi zależy od wysokości zwrotu i zaczyna się od 199 PLN. Zwrot podatku z BELGIIObowiązek rozliczenia podatku istnieje tylko wtedy, gdy podatnik otrzymał wezanie do rozliczenia. Jeśli nie, to rozliczenie jest dobrowolne. Zeznanie podatkowe możesz złożyć do 3 lat wstecz licząc do końca grudnia każdego roku podatkowego.Do złożenia zeznania podatkowego na terenie Belgii wymagamy następujących dokumentów: - Loonfiche - zestawienie od Twojego pracodawcy o uzyskanym dochodzie w roku podatkowym,- kopia dowodu osobistego,- zaświadczenie EU/EWR z polskiego urzędu skarbowego,- zaświadczenie z banku o posiadniu rachunku bankowego,- zaświadczenieo wspólnym zameldowaniu z żoną,- zaświadczenie o dochodach żony (o ile nie uwzględniono ich na druku EU/EWR).Można odliczyć ulgę: na żonę, na dzieci, na kredyt hipoteczny,inne.Pamiętaj, że prawo do zwrotu nadpłaty podatkowej i ulg podatkowych uzyskasz dopiero wtedy, gdu dochody z Belgii stanowią minimum 75% Twojego łącznego dochodu wykazanego na druku EU/EWR.Na zwrot czeka się od 3 do 6 miesięcy.Koszt usługi zależy od wysokości zwrotu i zaczyna się od 199 PLN. Zwrot podatku z CZECHJesteś zobowiązany do złożenia zeznania podatkowego w Czechach, jeżeli Twoje dochody przekroczą 15 000 Koron czeskich. Zeznanie podatkowe możesz złożyć do 3 lat wstecz licząc do końca grudnia każdego roku podatkowego.Do złożenia zeznania podatkowego na terenie Czech potrzebne są dokumenty:- POTVRZENI - dokument wystawiony przez Twojego pracodawcę.- kopia Twojego dowodu osobistego,- zaświadczenie z banku o posiadaniu rachunku bankowego,- informacja o osiągniętym dochodzie w Polsce (podbity druk EU/EWR).Na złożenie zeznania podatkowego masz czas do końca marca kolejnego roku podatkowego. Jeśli korzystasz z usługi doradcy to termin automatycznie się przedłuża o 3 miesiące.Istnieje wiele rodzajów odliczeń podatkowych, t.j.: partner fiskalny, dzieci, odsetki od kredytu hipotecznego, ulga dla studentów. Jednak możesz się o nie starać tylko na odpowiednich warunkach.Koszt usługi waha się od 150 PLN do 400 PLN w zależności od rodzaju i złożoności Twojego rozliczenia.Zwrot podatku z HISZPANIIW Hiszpanii możesz składać zeznanie podatkowe do 4 lat wstecz.Jednak termin złożenia deklaracji to 30 czerwca kolejnego roku podatkowego, w przeciwnym razie możesz byc narażony na kary za spóźnione zeznanie podatkowe.Do złożenia zeznania podatkowego na terenie Hiszpanii potrzebne są dokumenty:- wyraźna kopia dowodu osobistego,- hiszpańska karta podatkowa,- kopia decyzji o nadaniu numeru NIE w Hiszpanii,- wyciąg z hiszpańskiego rachunku bankowego na dzień 31 grudnia roku podatkowego.Dodatkowe dokumenty w przypadku starania się o ulgi podatkowe:- akt małżeństwa na druku unijnym,- kopia dowodu partnera fiskalnego/małżonka,- numer NIE partnera fiskalnego,- akt urodzenia dziecka - do 18-tego roku życia,- dokumenty potwierdzające cykliczne wpłaty alimentacyjne.

Zwrot podatku z HOLANDIIDo złożenia zeznania podatkowego w Holandii potrzebny jest dokument JAAROPGAVE.Na zwrot podatku czekamy ok. 6 miesięcy.Jeśli pracowaleś dla polskiej firmy, a Twoja składka na ubezpieczenie była płacona w Polsce, wówczas jesteś zwolniony z płacenia tych składek na terenie Holandii. W tym wypadku musisz przedłożyć nam druk A1 poświadczający zapłacenie odpowiednich składek na terenie Polski.Jeśli byłeś zameldowany w Holandii, musisz poinformować nasze biuro o tym fakcie, ponieważ ma to ogromny wpływ na rodzaj Twojego rozliczenia. Zwrot podatku z ISLANDIIOsoby z ograniczonym obowiązkiem podatkowym muszą złożyć zeznanie podatkowe na tydzień przed przewidywanym wyjazdem do kraju ojczystego. Jeżeli zeznanie nie zostanie złożone w tym terminie, można złożyć je po opuszczeniu Islandii. Wówczas należy zlokalizować odpowiedni urząd zajmujący się Twoją sprawą i nadać zeznanie podatkowe elektronicznie lub pocztą tradycyjną. Decyzje podatkowe wydawane są końcem lipca kolejnego roku podatkowego. Jeżeli nie złożysz zeznania, urząd oszacuje wysokość podatku na podstawie informacji przekazanej przez pracodawcę. Jest to niekorzystny sposób rozliczenia ponieważ nie uwzględnia żadnych ulg podatkowych.Istnieje możliwość skorzystania z poniższych ulg:- odsetki od kredytu zaciągniętego na potrzeby budowy domu bądź kupna mieszkania. Ulga jest przyznawana na specjalnych warunkach,- ulga na wychowanie dzieci,- ulga dla rybaków i marynarzy,- odliczenie składek ubezpieczeniowych. Zwrot podaktu z KANADYDo rozliczenia zeznania podatkowego potrzebny będzie dokument T4- Statement of remuneration paid - zazwyczaj jest dwujęzyczny (po niemiecku i francusku). No dokumencie z zestawieniem dochodów kwota podatku powinna znajdować się w polu "Income tax Deducted". W Kanadzie tylko ten podatek podlega zwrotowi. Dokument T4 stanowi podstawę do oszacowania zwrotu jak również do sporządzenia zeznania podatkowego na terenie Kanady.Twój pracodawca zobowiązany jest wręczyć ten dokument najpóźniej do miesiąca lutego kolejnego roku podatkowego. Rok podatkowy w Kanadzie trwa jak w Polsce - od 1 stycznia do 31 grudnia.Do złożenia zeznania na terenie Kanady potrzebne są dokumenty:- Dokument T4 - Statement of remuneration paid - zestawienie od pracodawcy . Jeśli miałeś kilku pracodawców pamiętaj, że musisz załączyć zestawienie od każdego z nich,- Kopia karty ubezpieczeniowej - Social Insurance Number - widnieje tam numer identyfikacyjny SIN,- Kopia wizy i paszportu,- Numer rachunku bankowego w Kanadzie.Jeśli nie posiadasz zestawienia od pracodawcy to możesz przedłożyć kopię ostatniego odcinka z wypłaty. Urząd wydaje decyzje podatkowe w okresie 2-6 miesięcy od daty złożenia zeznania. Dokumenty można składać od stycznia kolejnego roku podatkowego. Na kwotę zwrotu wpływ na wiele czynników - jak wysokość zaliczki na poczet podatku, dochód czy okres pracy. Jednak można stwierdzić, że średnio uzyskuje się ok. 800-900 CAD zwrotu nadpłaconego podatku. Zwrot możesz otrzymać w formie przelewu na Twoje konto w Kanadzie. W takim wypadku musisz podać nam pełne dane identyfikacyjne Twojego konta. Druga możliwość - to zwrot podatku w formie czeku skarbowego. Taki czek można zrealizować prawie w każdym polskim banku. Z naszą firmą złożysz zeznanie do 3 lat wstecz. Pamiętaj, że jak decydujesz się na złożenie zeznania podatkowego, to powinieneś zrobić to za wszystkie zaległe lata podatkowe, w których osiągnąłeś dochód. Koszt usługi to 370 PLN. Zwrot podatku z NIEMIECDo złożenia zeznania podatkowego na terenie Niemczech potrzebny jest dokument Lohnsteuerkarte. Jeżeli go nie masz, wystąpimy do pracodawcy w Twoim imieniu z prośbą o wystawienie duplikatu dokumentu.Na zwrot czekamy ok. 4 miesięcy.Zwrot otrzymasz na swoje konto w Polsce lub za granicą.Dodatkowo uzyskamy dla Ciebie zasiłek rodzinny.Koszt usługi zależy od wysokości zwrotu i zaczyna się od 199 PLN.

Zwrot podatku z NORWEGIIW Norwegii obowiązuje OBOWIĄZEK PODATKOWY (tak jak w Polsce). Zeznania należy składać do końca kwietnia danego roku podatkowego ( tak jak w Polsce).Jeśli nie uregulujesz swojego podatku, Urząd Podatkowy naliczy Ci odsetki, które będą rosły do póki ich nie uregulujesz. Mało tego. Na podstawie podpisanej umowy pomiędzy Polską a Norwegią , o Twój dług zapyta polski Urząd Skarbowy. Zwrot podatku następuje na konto (polskie lub norweskie) lub czekiem na zarejestrowany wcześniej adres. Zwrot możesz również otrzymać na konto w Polsce, lecz należy wtedy złożyć odpowiedni druk aktualizacyjny w SFU.Zgodnie z prawem możesz się rozliczać do 10 lat wstecz.Koszt usługi zależy od rodzaju Twojego rozliczenia. Ceny wahają się od 130 do 350 PLN. Wyższa cena dotyczy rozliczeń wspólnych z żoną.

Zwrot podatku ze SŁOWACJIPracując legalnie na terenie Słowacji odprowadzana jest zaliczka na poczet podatku dochodowego. Zaliczka ta podlega zwrotowi, jeśli jest nadpłacona przez podatnika. Możesz również skorzystać z licznych odliczeń podatkowych. Te standardowe odliczenia to:- odliczenie na partnera fiskalnego (męża/żonę),- odliczenie na dzieci,- odliczenie składek na związki zawodowe, - odliczenie odsetek od kredytu hipotecznego,- odliczenie kosztów leczenia,- odliczenie kosztów zakwaterowania i wyzywienia.Zeznania podatkowe w Słowacji należy składać do końca marca kolejnego roku podatkowego. W przypadku nierezydentów podatkowych, termin składania zeznania to 2 lata po roku podatkowym. Jakich dokumentów potrzebujemy?- kopia dowodu osobistego,- numer rachunku bankowego wraz z zaświadczeniem z banku o posiadaniu tego rachunku,- dokument POTVRDENIE - roczny dokument od pracodawcy ze Słowacji,- informacja o uzyskanym dochodzie w Polsce przez małżonków,- kopia odpisu aktu małżeństwa na druku unijnym, - kopia aktu urodzenia dziecka na druku unijnym.Czas oczekiwania na zwrot podatku ze Słowacji wynosi od 4 tygodni do nawet 6 miesięcy, jednak większośc podatników otrzymuje pieniądze w okresie do 2 miesięcy. Wypłata podatku potwierdzana jest decyzją podatkową. Zwrot podatku ze SZWECJIW Szwecji obowiązek złożenia zeznania podatkowego mają osoby, które pracowały i uzyskiwały dochód powyżej 183 dni w danym roku podatkowym. Jeżeli pracownik był zatrudniony mniej niż pół roku, wówczas nie ma takiego obowiązku.Wtedy również Twój pracodawca powinien potrącać niższą zaliczkę na poczet podatku dochodowego - 25 % - tzw. SINK taxation. Pamiętaj, że złożenie zeznania jest obowiązkowe. Jeżeli tego nie zrobisz urząd naliczy karę.Jeśli pracowałeś powyżej 183 dni na terenie Szwecji to będziesz musiał złożyć zeznanie do 4 maja następnego roku podatkowego. Jeżeli tego nie zrobisz, urząd wyda decyzję podatkową obliczoną bez uwzględnienia jakichkowiek ulg i odliczeń. Możesz również otrzymać karę za brak złożonego zeznania podatkowego.

Pilnuj poniższych terminów :- styczeń/luty - otrzymasz dokumentację potwierdzającą Twój dochód w Szwecji. Dokument KU-13 przesyła Twój pracodawca na zarejestrowany adres do korespondencji. Jest to podstawowy dokument przy deklarowaniu rocznego przychodu w zeznaniu podatkowym. - kwiecień - Urząd Skarbowy wyśle do Ciebie formularz konieczny do złożenia zeznania podatkowego. Ten dokument musisz dostarczyć do naszego biura w oryginale. Zostanie on przez nas wypełniony i nadany w terminie - maksymalnie do 4 maja. - Wrzesień - grudzień - w tym okresie otrzymasz ostateczną decyzję z urzędu z określonym wymiarem naliczonego podatku dochodowego. Wtedy się dowiesz jaka ostatecznie kwota podatku zostanie potrącona i czy ewnetualnie otrzymasz zwrot nadpłaty tego podatku. Konieczne dokumenty:- KU-13 - karta podatkowa otrzymana od pracodawcy - jeśli miałeś kilku pracodawców musisz przedłożyć dokument od każdego z nich,- Innkomstdeklaration - druk przesłany przez szwedzki urząd,- dowody poniesionych kosztów ( bilety, paragony ) ,- rachunki związane z utrzymaniem. Co można odliczyć ?- Odliczenie z tytułu prowadzenia podwójnego gospodarstwa domowego. Odpis przysługuje, jeżeli podjąłeś pracę i przeprowadziłeś się do nowej miejscowości, ale zatrzymałeś stare mieszkanie. Przez ograniczony czas przysługuje Ci odliczenie z tytułu podwyższonych kosztów życia. Dla odpisów z tytułu posiłków i drobnych wydatków oraz kosztów zakwaterowania obowiązują różne ogranicznenia w czasie.- Podróże do domu. Jeżeli ze względu na swoją pracę przbywasz w innym miejscu niż stałe miejsce zamieszkania, możesz skorzystać z odpisu z tytułu wydatków na podróże do domu. Odpis przysługuje za maksymalnie jedną podróż w tygodniu, najtańszym środkiem transportu. Przysługuje Ci odpis z tytułu wydatku na podróż pociągiem lub zasadny wydatek na podróż samolotem, nawet jeśli nie jest to najtańszy środek transportu.- Pozostałe wydatki. Odpis przysługuje wyłącznie na tą część Twoich wydatków, która przekracza 5 000 koron.- Koszty bezrobotnych. Jeżeli jesteś bezrobotny i otrzymujesz zasiłek dla bezrobotnych z Kasy Bezrobocia, przysługuje Ci odpis wydatków z tytułu podróży w związku z wizytami w Urzędzie Pracy. Przysługuje Ci również prawo do odpisów z tytułu wydatków na podróże i innych wydatków poniesionych w związku z poszukiwaniem odpowiedniej pracy w Szwecji.- Pomieszczenie robocze. Odpis z tytułu pomieszczenia roboczego przysługuje wyłącznie wtedy, gdy pracodawca nie zapewnia takiego pomieszczenia. Jeżeli pomieszczenie robocze znajduje się w Twoim mieszkaniu, odpis przysługuje wyłącznie w wyjątkowych przypadkach. Fakt, iż czasami pracujesz w domu nie stanowi wystarczającej podstawy do uzyskania odpisu z tytułu pomieszczenia roboczego.- Ksiązki i czasopisma. Niektórym kategoriom zawodowym przysługuje w pewnych przypadkach odpis z tytułu zakupu książek i czasopism. Odpis przysługuje pod warunkiem, że pracodawca nie zapewnia literatury.- Koszty kształcenia. Odpis kosztów z tytułu kształcenia jest możliwy pod warunkiem, że kształcenie jest niezbędne do zachowania obecnej pracy. Odpis nie przysługuje jeżeli kształcenie jest prowadzone w celu poszukiwania nowej pracy.- Narzędzia. Jeżeli sam zakupiłeś narzędzia lub instrumenty niezbędne do pracy, przysługuje Ci odpis z tytułu poniesionych wydatków.Koszt usługi to 350 PLN. Zwrot podatku z USACzy wiesz, że podejmując nawet tymczasowe zatrudnienia (np. Work and Travel) masz prawo do wnioskowania o zwrot nadpłaconej zaliczki na poczet podatku? Często jest to nawet 100 % zapłaconego podatku w USA. Jakich dokumentów potrzebujesz do zwrotu podatku z USA?- dokument W2 lub ostatni odcinek z wypłaty od pracodawcy. Jeśli miałeś wielu pracodawców to musisz przedłożyć dokumenty od każdego z nich, - ksero paszportu - wizy J1 również,- ksero karty z numerem Social Security ,- ksero formularza DS 2019 - pozwolenie na pracę w USA. Kwota zwrotu podatku zależna jest o Twojego dochodu jak również zaliczki na poczet podatku. Można jednak stwierdzić, że jeśli Twoje dochody nie przekroczyły ok. 10 000 $, wówczas Twój podatek odzyskasz w całości.Na zwrot podatku czeka się od 2 do 6 miesięcy. Zwroty wypłacane są na konta bankowe USA lub wysyłane czekiem na wskazany adres we wniosku. Czek można zrealizować w banku, gdzie podatnik posiada rachunek bankowy.

WARTO PRZECZYTAĆ, CO POZA TYM W NASZEJ OFERCIE:

| ||||||||||||||||||||||

|

|

|

Ewa Zasada

|

(+48) 537 068 003 | biuro@wozniakiewicz.net |

Marta Woźniakiewicz

|

(+48) 536 987 850 | biuro@wozniakiewicz.net |

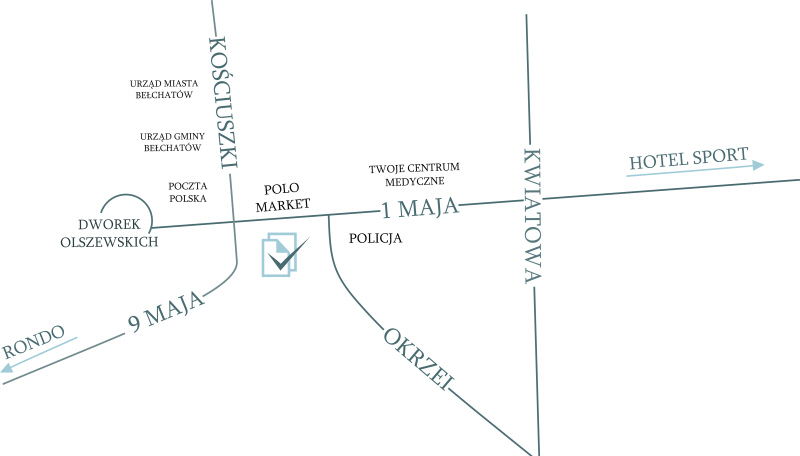

BIURO Bełchatów ul. 1 maja 1, piętro 1

|

|

|